Was ist Zins?

Klassisch beschrieben ist Zins die Gegenleistung eines Schuldners für überlassenes Kapital von einem Gläubiger (Kapitalgeber). Doch der Zins selbst ist weit älter als die Erfindung der gedruckten Schuldverschreibungen namens Geld. Im Wortstamm des heutigen Begriffes „Zins“ verbirgt sich das lateinische Wort „cènsère – cènsum“ was so viel wie „schätzen oder wiegen“ bedeutet. Logischerweise daher geprägt, dass „Zinsen“ hauptsächlich auf das Naturkapital, also Naturalien (Getreide, Wein) erhoben wurden. Abgaben in Form von Ernteerträgen war die damaligen Formen des Zins.

Formen des Zins?

Über die Jahrhunderte hinweg hat sich das Prinzip für die Überlassung von Nutzungsrechten und Kapitalmitteln weiterentwickelt. Durch die Religionen hinweg wurde Zins zeitweilig verboten (für Teile der Gesellschaft) bzw. beschränkt und wieder zugelassen. Schon 1.800 Jahre v. Chr. erlaubte der „Zins“, bei Nichtbegleichung des Schuldners die Durchsetzung der „Schuldknechtschaft“ = zeitliche Sklaverei!

Im Code „Hammurabi“ (Grundgesetz) in Babylon wurde als Erstes die Begrenzung des Zinses auf ein Höchstmaß festgeschrieben. Somit sollte dem Wucher Einhalt geboten werden. Hier wurden bereits die „Ausfallrisiken“ von Kapitalgüter mit in den Zins verrechnet (Risikomanagement, heutzutage). Verderbliche Güter wie beispielsweise Getreide wurden mit einem höheren Zins versehen als Mineralien, wie Kupfer. Damit wurden die Grundsteine für das moderne Spiel mit Bedürfnis, Mangel, Überschuss, Angebot und Nachfrage gelegt.

Pachtzinsen, klassische Miete, Erbpachtzinsen etc.

Ein Begriff aus dem Finanzsystem des Mittelalters, welcher heutzutage nicht mehr so angewendet wird. Gült (Gülte), leitet sich davon ab, was ein Gut jährlich erträgt. Gült bezeichnet auch so viel wie Schuld, auch Abtragung einer solchen oder der von der Nutznießung eines Gutes zu entrichtende Grundzins. z.B. Korngült, Weingült, Ölgült, Hellergült, usw.

Wie die Bezeichnung schon erahnen lässt, waren dies Naturalabgaben auf z. B. Getreide, Gänse, Hühner an die damaligen Stadthalter (eine Art Vorläufer dem Mehrwertsteuer)

Zins und Zinseszins auf Vermögen und Verbindlichkeiten. (Kapitalertragszinsen)

Aufstieg des Zins...

Platon und Aristoteles kamen beide in Ihren Betrachtungen zum Zins zu der Überzeugung, dass Zinsen dem Staat (der Gemeinschaft) Schaden würden. Der Wucherzins veranlasste Solon (324 v. Chr.) in Griechenland, den Höchstzins auf 12 % zu beschränken. Auch in Indien wurde durch die „Staatsspitze“ der Zinssatz gesetzlich reglementiert. Einen enormen Schub in der Entwicklung und Verbreitung bekam das Zinssystem (Geld verleihen) damit, dass Geldleiher in Judäa (ca. 30 n. Chr.) Zinsen auf Depositen vergüten konnten (Deposition = Geldeinlagen).

Für eingelagertes „Vermögen/Kapital“ konnten „Gebühren/Zinsen“ erhoben werden. Dieses wird als der Punkt in unserer Geschichte betrachtet, an dem man mit Handel durch Kapital (Geld) wieder neues Kapital (Geld) erzeugen kann (passiver Profit). Der Anreiz ist, dass man natürlich mehr Kapital zurückerhält, wenn man dieses für eine definierte Zeit verleiht.

„Entgegengesetzt“ verwendeten die Römer den Darlehenszins. Wobei man für die Überlassung von Kapitalmitteln eine Gebühr bezahlen musste. Somit begann der Berufsstand der „Geldverleiher“ seinen enormen Welt- und Gesellschaftsumspannenden Aufstieg. Mit der Erkenntnis der logarithmischen Funktionen von Zahlenreihen durch John Napier (1614) wurde erstmals das exponentielle Wachstum von Schulden durch den Zins verdeutlicht.

Entwicklung des Zins

John Locke (1692) meinte, dass zu niedrige Zinsen Geldverleihern zum Horten von Kapital (Schuldverschreibungen) veranlassen würden, wohingegen zu hohe Zinsen den Profit der Kaufleute schmälern. Dieses würde einen Rückgang der Geldnachfrage nach sich ziehen. Also wurde die Wertigkeit des Geldes (Schuldverschreibungen) als Tauschmittelfunktion für Waren erstmals über das zugrundeliegende Verhältnis von Zinshöhe, Angebot und Nachfrage hin beschrieben.

In seinem heutigen Stadium wird der Basiszins oder auch Leitzinssatz durch die Institutionen der EZB (Europäische Zentralbank) oder FED (Zentralbank USA) festgelegt. Leitzinssätze für den sich Banken, Geld bei den Zentralbanken, leihen können. Seit 2012 ist das Stadium des Null – Zins bzw. Negativzins – Niveaus erreicht. Es ergibt also keinen Sinn mehr, Kapital in Form von Bargeld zu besitzen!

Für das kommende Jahr 2022 wurden aufgrund der steigenden Inflation eine Änderung in der Ausrichtung der weltweiten Zinspolitik angekündigt. Es sollen die Leitzinsen in den USA in vier Schritten zu je 0,25 % angehoben werden. Somit soll der galoppierenden Entwertung des Geldes und der damit verbunden reduzierten Kaufkraft der Bevölkerung entgegengewirkt werden. Europa möchte aktuell seine Nullzins-Politik (noch) nicht ändern?

Was ist...

Dieser Zins wird von der Europäischen Zentralbank festgelegt: Diesen Zinssatz zahlt die Zentralbank, wenn sie Geschäfte mit den dazugehörigen Geschäftsbanken durchführt.

Diese Zinsen zahlt der Kreditnehmer für ein Darlehen an den Kreditgeber – er ist also eine andere Bezeichnung für den Nominalzins.

Diese Zinsen zahlt die Bank an den Sparer – diese liegen meist unter dem Sollzins.

Dieser zieht vom reinen Zinssatz zusätzlich die Inflationsrate ab.

Im Vergleich zum Nominalzins wird beim Effektivzins nicht nur der entsprechende Sollzins bedacht, sondern auch zusätzliche Faktoren wie etwa Bearbeitungsgebühren. (Diese schmälern den Zinssatz)

Im Gegensatz zum Habenzins erhalten die Sparer keine Zinsen, sondern müssen für ihre Anlagen diesen Zinssatz bezahlen – meist wird dieser in Niedrigzinsphasen fällig.

Die Zinsen auf ein Darlehen oder eine Geldanlage werden im nächsten Zinsintervall erneut verzinst. Dadurch steigt die Kapitalsumme exponentiell.

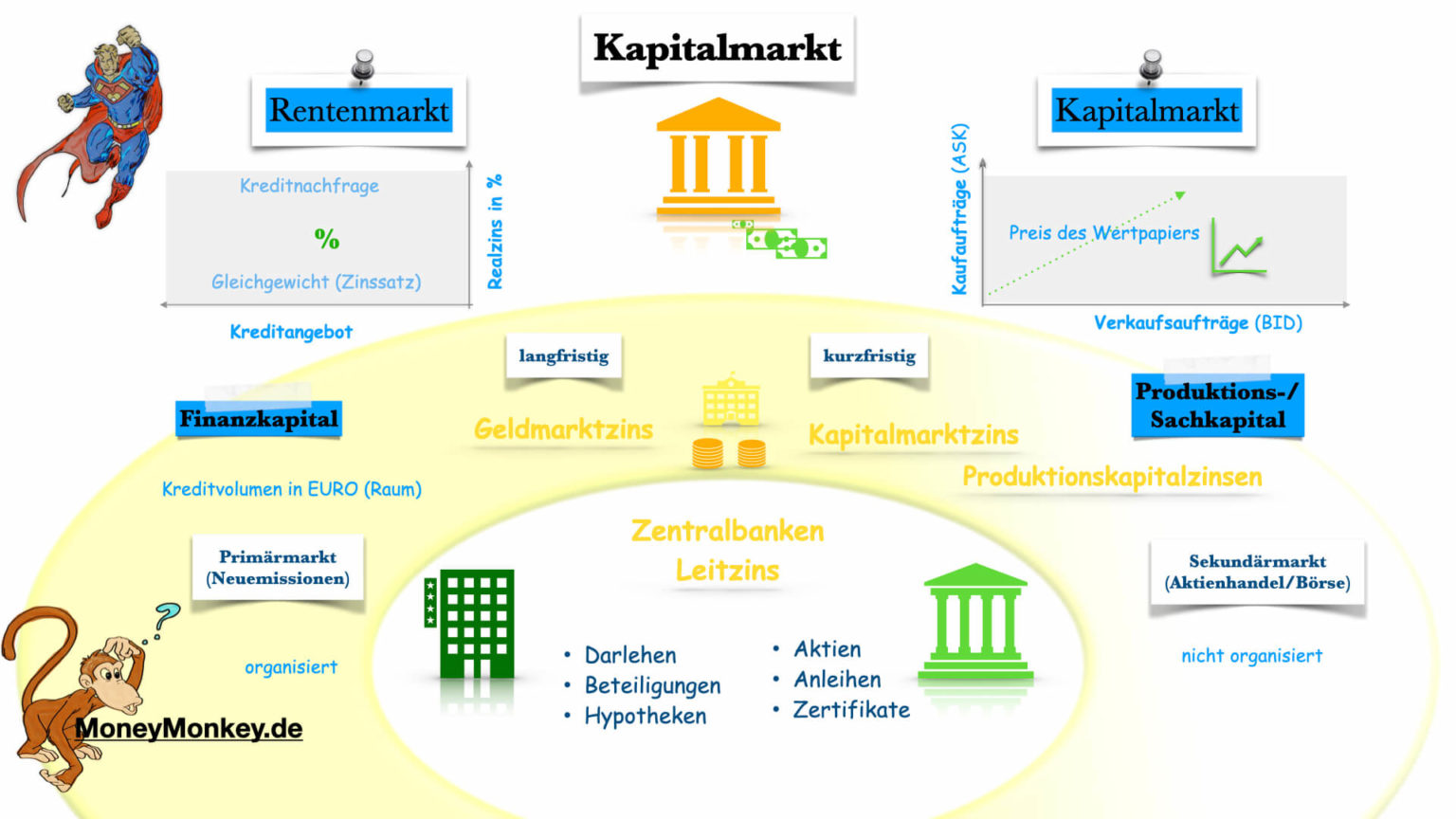

Für kurzfristige Geldanlagen wird dieser Zins verwendet – er orientiert sich an den aktuellen Durchschnittszinsen mehrerer Banken in Europa. -> Tagesgeldkonto

Für langfristige Darlehen wird der Kapitalmarktzins genutzt: Die Renditen von festverzinsten Wertpapieren helfen bei der Orientierung.

Im Immobilienbereich wird dieser Zins auch Mietzins genannt. Bestimmte Objekte werden für eine befristete Zeit überlassen – das Entgelt dafür sind die Zinsen auf Sachkapital.

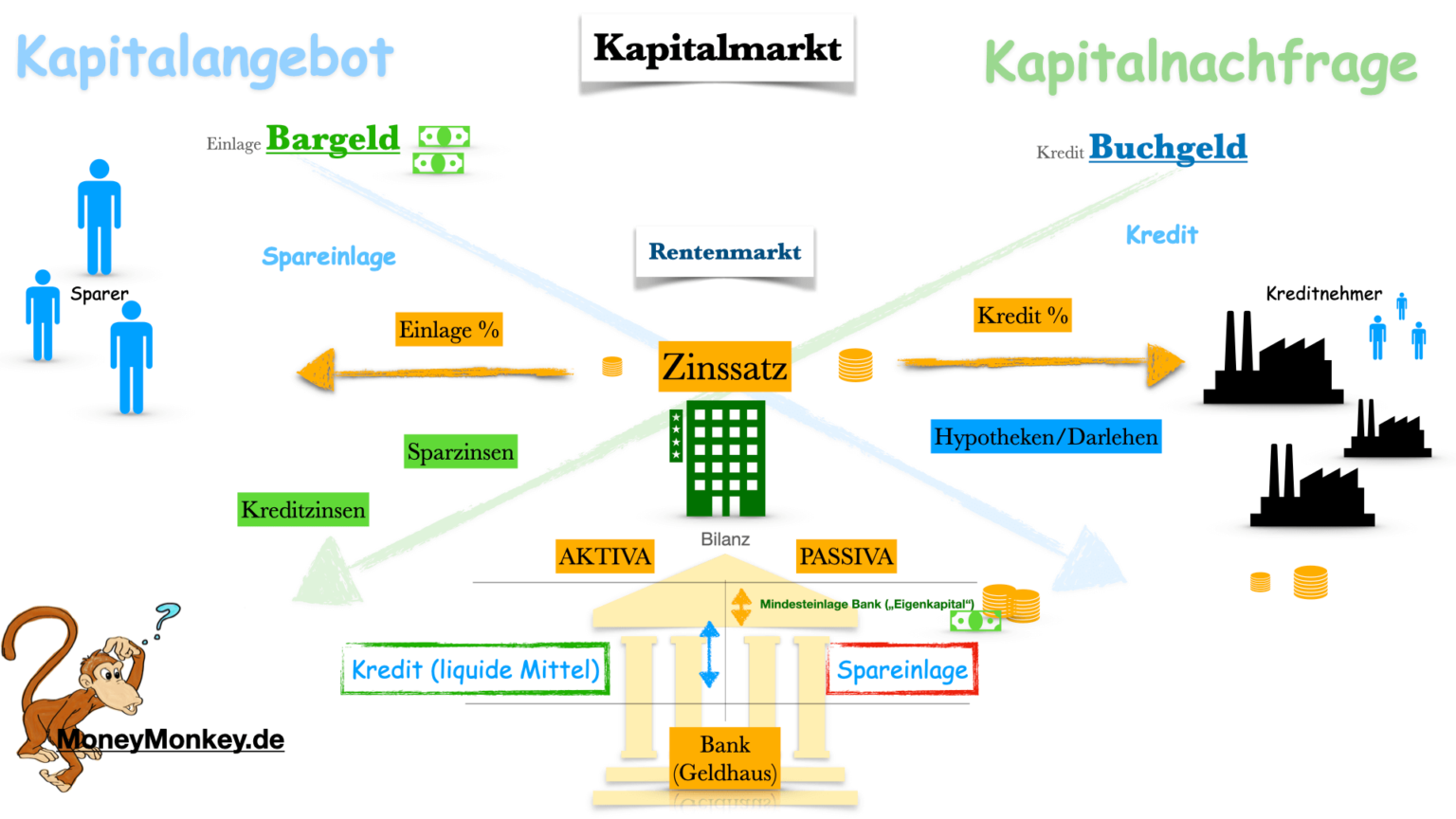

Einfluss der Zentralbanken durch Zins

Wie die Zentralbank beispielsweise mit einer Erhöhung des Leitzinses die Wirtschaft steuern kann, zeigt folgendes Beispiel:

- Die EZB erhöht den Leitzins.

- Für diesen Leitzins erhalten die Geschäftsbanken einen Kredit bei der Zentralbank.

- Die Banken geben anschließend Darlehen mindestens zum erhöhten Leitzins weiter – denn sie würden Verluste machen, wenn sie die Kredite günstiger vergeben, als sie sie erhalten.

- Durch den erhöhten Zins werden die Kredite für die Kreditnehmer teurer. Daraus ergeben sich zwei Konsequenzen.

- Die erste Konsequenz: Wer Kredite aufnimmt, muss dafür mehr bezahlen. Das bedeutet, er kann weniger Geld in andere Dinge investieren.

- Die zweite Konsequenz: Sind Interessenten die Kredite zu teuer, entscheiden sie, keinen Kredit aufzunehmen. So investieren sie besonders in teure Dinge weniger. Durch beide Konsequenzen wird also insgesamt weniger Geld in materielle Dinge investiert.

- Eventuell können die Unternehmen durch fehlende Investitionen keine neuen Arbeitsplätze schaffen. Die Arbeitslosigkeit kann also nicht bekämpft werden.

Das ist zwar die negative Seite eines erhöhten Zinssatzes – es gibt jedoch auch eine positive: Durch den erhöhten Zins erhalten Sparer auch mehr Zinsen auf ihr angelegtes Kapital. Außerdem ist durch die fehlenden Investitionen insgesamt weniger Geld im Umlauf; dadurch kann die Inflation eingedämmt werden. Die günstigeren Preise sorgen wiederum für eine höhere Kaufkraft der deutschen Bevölkerung. Durch den erhöhten Konsum kann letztendlich die Wirtschaft gefördert werden.

Zinspolitik

Die Zentralbanken steuern über ihre Zinspolitik die sogenannten Leitzinsen für Ihren Währungsraum (die Geldnachfrage). Ziel, ist die Beeinflussung der Preisstabilität der Schuldverschreibungen, und somit die Verschuldung der Bevölkerung eines Währungssystems zu steuern. In Europa leihen sich die Banken zum Euribor Geld bei der Zentralbank. Schulden sind Wirtschaftswachstum!

Also was ist Zins? Ein zusätzliches Kapitaleinkommen? Die Investitionssteuerung durch Profitgier? Oder beschreiben Zinsniveaus doch die Verfügbarkeit von Gütern und Dienstleistungen in den jeweiligen Systemen?

Denkanstöße....

Für Karl Marx

(deut. Philosoph, Ökonom, Gesellschaftskritiker 1818-83) ist der Zins ein Teil des Mehrwertes, der wiederum durch Ausbeutung der Arbeitskraft (der Bevölkerung im Währungsraum) durch den Kapitalisten (Geldgeber) gewonnen wird….

Adam Smith

(engl. Ökonom 1723-90) sieht Zins als das „gerechte“ Steuerungselement durch den Kapitalisten. Theoretisch sind die Zinsen in den Bereichen mit der höchsten Knappheit am höchsten. Daher ist der Kapitalist interessiert (Interest) sein Kapital dort zu vermehren und dadurch ungewollt die Knappheit (für die Gesellschaft) zu verringern…

Eugen von Böhm-Bawerk

(österr. Ökonom 1851-1916) “Zins ist nicht der Preis des Geldes, sondern der Preis für die Zeit und belohnt den Verleiher für eine zeitliche (theoretische) Verschiebung seines Konsums…..“

Cesare Beccaria

(ital. Philosoph 1738-94) unterschied 1769 scharf zwischen Interesse und Zins. Das Interesse dient dem unmittelbaren Nutzen einer Sache der Zins hingegen den „Nutzen des Nutzers“….

MoneyMonkey meint – “Der Zins regiert die Welt und das Geld die Menschheit”